Rendimento dell’8% per due anni con il bond Barclays. Poi Euribor

Il nuovo Bond di Barclays ISIN XS2728016739 offre un tasso annuo fisso lordo del 8% nei primi due anni, poi segue Euribor a 3 mesi. Prezzo a sconto a 99 euro da subito. Possibilità di callability.

Accelerazioni e frenate, accelerazioni e frenate. La marcia di avvicinamento al primo calo dei tassi da parte della Bce non è un percorso lineare, ma riflette il continuo ondeggiare delle aspettative, influenzate giorno dopo giorno dai dati che provengono dall’economia reale. Dopo l’ultima riunione del consiglio direttivo della Bce del 7 marzo scorso, gli operatori di mercato sono altamente fiduciosi di poter vedere a giugno un taglio dei tassi, poiché le nuove proiezioni economiche indicano un'inflazione in linea con gli obiettivi.

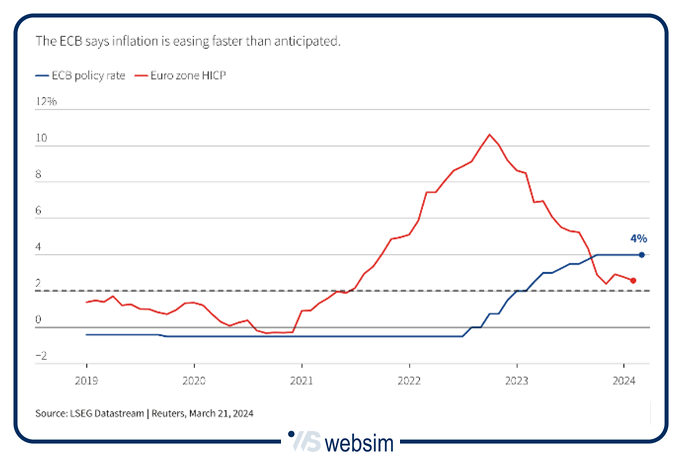

L’ultimo esponente della banca centrale a esprimersi con vigore per una riduzione del costo del denaro è stato Pietro Cipollone, membro del consiglio esecutivo della Bce, che intervenendo a una manifestazione pubblica a Bruxelles mercoledì 27 marzo ha detto: "Se i dati in arrivo confermeranno lo scenario previsto nelle proiezioni di marzo, dovremo essere pronti a ridimensionare rapidamente la nostra politica monetaria restrittiva". Nella zona euro l’inflazione, che nel 2022 aveva raggiunto un picco di oltre il 10%, sembra ora indirizzata a raggiungere l’obiettivo desiderato dalla Bce del 2% già l’anno prossimo, e non nel 2026.

Il grafico qui sotto, realizzato da Reuters, mette proprio a confronto l’evoluzione del tasso sui depositi della Bce, oggi al 4%, con l’andamento dell’indice armonizzato dei prezzi al consumo in Europa (in inglese HICP, ossia Harmonised Index of Consumer Prices).

Inflazione e tassi BCE a confronto

Con l’inflazione sotto il 3%, i mercati prevedono ora che la Bce riduca i tassi di circa 95 punti base entro la fine dell’anno, grazie anche a un certo ottimismo sulla crescita dei salari, ormai in via di moderazione.

Ed è proprio la prospettiva di riduzione dei tassi uno dei principali fattori di attrazione degli investitori verso i titoli a reddito fisso, il cui valore, come è noto, cresce quando scendono i tassi di interesse.

Tra gli investitori c’è una gran fame di bond

Tra gli investitori c’è una gran fame di bond. Ne sta beneficiando grandemente il Tesoro italiano che nei primi tre mesi dell’anno ha raccolto 112 miliardi di euro, realizzando il 33% del programma annuale di emissioni. L’entusiasmo degli investitori privati italiani si è indirizzato in particolare sul BTp Valore, che ha registrato vendite in collocamento per 18,3 miliardi di euro. Ma sul mercato sono ben attivi anche le assicurazioni, i fondi pensione, gli hedge fund e le banche internazionali, che hanno sommerso di richieste i collocamenti sindacati dei BTp a 7 (nuovo titolo) e 30 anni (riapertura) a gennaio o del decennale indicizzato all’inflazione europea la scorsa settimana.

In un panorama di tassi calanti, gli investitori sgomitano per accaparrarsi bond che nei prossimi tre anni danno un rendimento annuo del 3,25%, che poi salirà al 4% dal quarto al sesto anno (stiamo parlando del Btp Valore).

Il bond Barclays “Callable Fixed to Floating Rate”

Cosa dire allora di un bond che nei prossimi due anni offre un rendimento annuo dell’8% lordo, attraverso il pagamento di cedole trimestrali del 2%? Ci sarà più rischio, replica l’investitore avveduto. E ha certamente ragione, perché l’emittente del bond in questione non è un’istituzione ultra-sicura come lo Stato italiano. E’ però una delle principali banche mondiali, la britannica Barclays, che vanta rating molto alti, vale a dire A1 da parte di Moody's, A+ da parte di S&P e A+ da parte di Fitch. Siamo, quindi, in un ambito di grande sicurezza.

Il bond in questione, ideato in collaborazione con Intermonte, si chiama “Callable Fixed to Floating Rate”. E’ stato lanciato sul mercato lo scorso 18 marzo e si caratterizza con il codice ISIN XS2728016739. Come dice il nome “Fixed to floating”, la struttura prevede a un certo punto il passaggio a un rendimento variabile. Per l’esattezza, a partire dal terzo anno il rendimento diventa il tasso Euribor a tre mesi con un un limite minimo (floor) allo zero per cento e un limite massimo (cap) al 6%. Il rendimento continua a essere pagato attraverso cedole trimestrali.

Possibile il rimborso anticipato

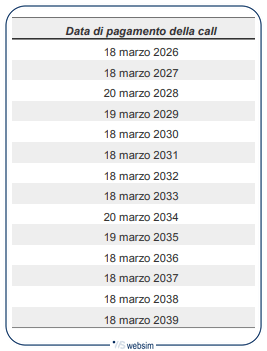

La durata del prodotto è 16 anni, con scadenza al 19 marzo 2040, ma è possibile che il bond venga richiamato anticipatamente, dato che l’emittente si è riservato la possibilità, a propria discrezione, di rimborsare in anticipo dalla fine del periodo a tasso fisso, ovvero a partire dal terzo anno di vita. Per ogni anno è stata fissata una data in cui l’emittente potrà eventualmente annunciare il rimborso anticipato. In tal caso l’investitore riceverà il 100% del valore nominale, più il pagamento degli interessi relativi all’ultimo periodo di maturazione della cedola.

La prima data sarà il 18 marzo 2026. Il calendario completo è nella tabellina qui sotto.

Alla scadenza finale, il 19 marzo 2040, l’emittente rimborserà il 100% del valore nominale (1.000 euro). Da notare che il prodotto viene emesso a 100, ma il prezzo di mercato sarà inizialmente tenuto fermo a 99 euro dall’emittente, nei limiti permessi dalle condizioni di mercato, dunque a sconto. Questo genera di per sé un rendimento aggiuntivo dell’ 1% che si somma ai flussi cedolari!

Dal terzo anno cedole pari all’Euribor a 3 mesi

L’Euribor (acronimo della dicitura inglese Euro Interbank Offered Rate), rappresenta il tasso medio d'interesse con cui un gran numero di istituti bancari europei (le cosiddette "banche di riferimento") effettuano le operazioni interbancarie di scambio di denaro nell'area Euro. Tutti i giorni feriali alle ore 11.00 CET i tassi di interesse Euribor vengono fissati e comunicati a tutte le parti interessate.

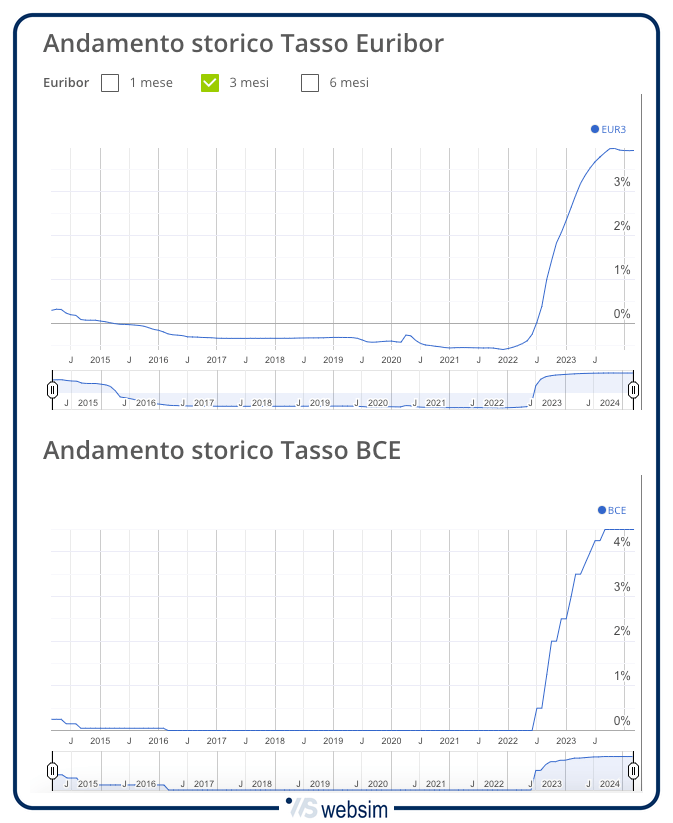

Come mostra il grafico qui sotto, l’Euribor a 3 mesi è il tasso che più si avvicina al tasso sui depositi della Bce. Quest’ultimo è diventato progressivamente il vero tasso di riferimento per la Banca centrale europea ed è oggi pari al 4%, con l’Euribor a 3 mesi attualmente al 3,90%.

Dopo i due anni iniziali di tasso fisso all’8%, indicare per il bond XS2728016739 cedole pari all’Euribor a 3 mesi significa garantire un rendimento in linea con le prossime scelte di politica monetaria della Bce.

Le ragioni del cap al 6%

Quanto al cap al 6%, è un limite che permette di alzare il rendimento il più possibile nei primi due anni. Infatti, le attese del mercato sono per una maggiore incertezza sui tassi nei prossimi due anni. Poi si dovrebbe assistere ad una graduale stabilizzazione del mercato obbligazionario. Inoltre, come si evince dal grafico sotto, negli ultimi 23 anni l’Euribor 3 mesi è andato solo due volte poco oltre il 5%, con la crisi dot.com e con quella di Lehman Brothers. Due casi estremi di stress del mercato.

Disclaimer:

Il Bond è soggetto ad un livello di rischio pari a 1 su una scala da 1 a 7. L’investimento in questa tipologia di Bond espone il risparmiatore al rischio default dell’emittente. Tutti i rendimenti espressi sono al lordo delle imposte.

La presente comunicazione non integra in alcun modo consulenza nemmeno generica o ricerca in materia di investimenti, non è stata preparata conformemente ai requisiti giuridici volti a promuovere l’indipendenza della ricerca in materia di investimenti e non è soggetta ad alcun divieto che proibisca le negoziazioni prima della diffusione della ricerca in materia di investimenti.

Ricordiamo, prima dell’adesione, di leggere attentamente il prospetto di base, ogni eventuale supplemento, la nota di sintesi, le condizioni definitive e il documento contenente le informazioni chiave (KID) e, in particolare, le sezioni dedicate ai fattori di rischio connessi all’investimento, ai costi e al trattamento fiscale relativi ai prodotti finanziari ivi menzionati reperibili sul sito dell’emittente: Clicca qui.

Per maggiori informazioni, leggere attentamente la pagina relativa alle avvertenze. Clicca qui.