Barclays rilancia: nuovo bond a tasso fisso annuo lordo al 6,2%

Il Bond di Barclays ISIN XS2805621146 paga un tasso annuo fisso lordo del 6,2% cumulativo. Callability annua da luglio 2025.

I Bond a tasso fisso cumulativo sono strutture che hanno riscosso un buon successo tra le emissioni bancarie fatte sul mercato secondario negli ultimi due anni.

A dimostrarlo ovviamente sono i fatti, ovvero i volumi scambiati. Sono prodotti che pagano un tasso fisso annuo solo in caso di scadenza anticipata, solitamente possibile dalla fine del primo anno, o a scadenza, solitamente lunghe.

Di fatto, la strategia sottesa a questa tipologia di Bond è quella di puntare ad un rimborso anticipato nel giro di qualche anno di vita, in vista ad esempio di possibili tagli dei tassi da parte delle banche centrali, oppure la vendita da parte dell’investitore durante la vita del prodotto. Il Bond, infatti, da diritto al rateo maturato pro-rata temporis. Vedremo qualche esempio nell’approfondimento, ma considerate che lo scenario favorevole, a parità di rischio emittente, è quello di tassi stabili o ancor meglio in calo, poiché comporterà il rialzo del prezzo dell’obbligazione.

Era da un po’ che non veniva emesso un tasso fisso cumulativo al 6,2% annuo lordo. Un tasso particolarmente interessante per questa tipologia di prodotto. Ci riferiamo al Bond Fixed Rate Callable emesso da Barclays ISIN XS2805621146, frutto della collaborazione tra l’emittente inglese e Intermonte. Il prodotto, con scadenza di 18 anni, paga il 6,2% annuo cumulativo, ovvero pagato solo a scadenza o in caso di rimborso/vendita anticipati. Il prodotto prevede infatti la possibilità di rimborso anticipato annuo discrezionale da parte dell’emittente (ovvero callability), a partire dalla fine del primo anno. L’obbligazione è denominata in euro e a scadenza paga il 100% del valore nominale. Vediamo più nel dettaglio le caratteristiche del prodotto e perché il timing sembra proprio quello giusto per l’emissione.

Pausa a luglio ma poi si prosegue col taglio tassi

I meeting di luglio per la BCE e la Fed saranno di pausa. Una pausa che rappresenta un modo per la BCE di evitare di svalutare troppo l’euro, importando inflazione con il rischio di una recrudescenza dell’inflazione. La Banca Centrale però si è portata avanti con un primo taglio a giugno, la Fed dovrebbe invece cominciare a settembre.

Gli ultimi dati macroeconomici e sull’inflazione, sia in area Euro che nel Nuovo Continente sembrano suggerire che quest’anno entrambe andranno ancora a tagliare i tassi e proseguiranno anche il prossimo anno. Anche per la Fed le aspettative stanno salendo significativamente, il mercato si aspetta nel 2024 fino a 3 tagli con partenza da settembre, seguiti da altri 4 tagli nel 2025. Complici, come abbiamo detto, i dati macro in rallentamento, così come l’inflazione core e standard di giugno sotto le attese. Inoltre, le parole di alcuni membri Fed fanno ben sperare. I banchieri confermano che l’inflazione è un parametro molto importante, ma bisogno tener d’occhio anche l’occupazione. I tassi alti troppo a lungo non devono danneggiare l’occupazione. Lo scenario dunque si conferma favorevole per il taglio tassi.

In area Euro, l’idea è che ci potrebbero essere due tagli quest’anno, aggiuntivi rispetto a quello già fatto. Alcuni indicatori anticipatori, infatti, hanno segnalato un po’ di rallentamento, come PMI e IFO tedesco e hanno delineato che soprattutto il comparto dei servizi possa essere in fase di rallentamento, a dispetto delle attese che prevedevano un miglioramento nel secondo semestre. Si comincia a mettere in discussione il fatto che nel secondo semestre possa esserci una ripresa. L’inflazione invece è un po’ più lineare in Europa. Nel complesso, l’economia in rallentamento e l’inflazione stabile favoriscono politiche più accomodanti per la banca centrale.

Per il prossimo anno l’attesa del mercato è che la BCE possa tagliare altre due/ tre volte e quindi l’attuale livello del tasso sui depositi passare dal 3,75% al 2,75/2,5%.

Si punta sul calo dei tassi con il Bond di Barclays

Il quadro, dunque, sembra favorire strutture callable come il Bond di Barclays. L’obbligazione, infatti, è pensata soprattutto per chi sposa una view di tassi in calo nei prossimi anni. Questo perché aumentano le probabilità di richiamo da parte dell’emittente, riducendo così notevolmente la vita residua del prodotto, a fronte di un tasso allettante. Scenario favorevole anche per chi dovesse decidere di vendere prima della scadenza il Bond. Infatti se i tassi si dovessero confermare in discesa, il prezzo del Bond, a parità di rischio emittente, salirebbe favorendo l’investitore.

Nuovo Bond di Barclays: 6,2% annuo cumulativo e callability possibile già da fine primo anno

Il Bond Fixed Rate Callable ISIN XS2805621146 di Barclays prevede una struttura molto semplice. Il prodotto, denominato in euro, paga una cedola a tasso fisso annua lorda del 6,2% cumulativa. Cumulativo significa che le cedole vengono pagate solo a scadenza o in caso di rimborso anticipato discrezionale (callable) da parte dell’emittente e quindi sono appunto cumulate fino al pagamento e non pagate ogni anno.

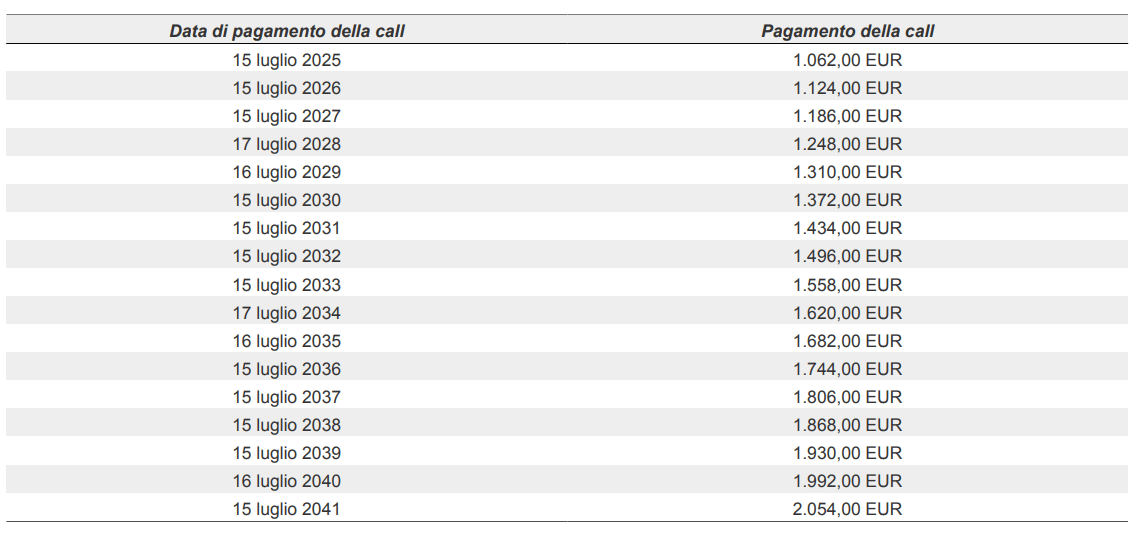

La struttura prevede la possibilità di callability annua a partire dalla fine del primo anno (luglio 2025) e scadenza a 18 anni. A scadenza, o in caso di richiamo anticipato, il bond rimborsa il 100% del valore nominale, più le cedole maturate. Per esempio, alla scadenza, fissata per luglio 2042, il valore di rimborso lordo sarà di 2.116 euro (sotto il calendario della callability con relativi importi), per ogni 1000 euro di valore nominale.

Grazie alla callability, se i tassi, come da attese, dovessero scendere è probabile che il Bond venga rimborsato anticipatamente nei prossimi anni. Perché? Perché all’emittente, a parità di costo di finanziamento, converrà rimborsare questo bond che paga il 6,2%, per emetterne di nuovi ad un tasso più basso. Ecco perché riteniamo che questa obbligazione ben si sposi con chi condivide la view di consenso sui tassi. E se le cose dovessero andare diversamente?

Ricordiamo che l’investitore potrà sempre ottenere il rateo di interessi maturato, vendendo a prezzo di mercato il prodotto. Facciamo un esempio: se l’investitore decidesse di vendere il prodotto dopo due anni e mezzo di vita dall’emissione, ad esempio il giorno 15 gennaio 2027 (e quindi con valuta 19 gennaio 2027) , venderebbe a prezzo di mercato il Bond e, a prescindere dal prezzo di vendita del titolo, incasserebbe comunque un rateo lordo di interessi di 155,69 euro ogni 1000 Eur di valore nominale acquistato, ovvero una cedola cumulata lorda del 15,57%, nel caso di vendita del titolo alla pari. Il rendimento totale varierà però in base al prezzo di acquisto da parte dell'investitore e al prezzo di vendita del bond. Infatti, il prezzo del Bond, sarà influenzato da diversi fattori tra cui l’andamento dei tassi e del rischio emittente. A parità di rischio emittente, se i tassi scenderanno ci sarà un apprezzamento del bond favorevole dunque all’investitore. Al contrario, se i tassi saliranno e/o se aumenterà il rischio emittente, ci sarà un deprezzamento del Bond sfavorevole all’investitore che potrebbe anche più che bilanciare il rateo di interessi, portando ad una perdita in conto capitale.

Specifichiamo inoltre che il tasso del 6,2% lordo è il tasso annuale sulla base del quale saranno calcolati gli interessi che verranno pagati in unica soluzione alla scadenza o alla prima data di esercizio di rimborso anticipato. Di conseguenza, non è possibile per l’investitore il reinvestimento degli interessi, in assenza di un flusso periodale di cedole prima del rimborso. Il tasso calcolato all'emissione con prezzo pari a 100 e considerando la mancata possibilità di reinvestimento degli interessi, scende quindi al 4,25% lordo.

Ricordiamo che il rating di Barclays è A1 per Moody's (last updated 29/01/2020), A+ per S&P (last updated 19/05/2023) e A+ per Fitch (last updated 20/12/2018).

Concludiamo evidenziando che il Bond viene emesso a 100, ma attualmente quota sul mercato a sconto a 99,7%.

Disclaimer:

Il Bond è soggetto ad un livello di rischio pari a 1 su una scala da 1 a 7. L’investimento in questa tipologia di Bond espone il risparmiatore al rischio default dell’emittente. Tutti i rendimenti espressi sono al lordo delle imposte.

La presente comunicazione non integra in alcun modo consulenza nemmeno generica o ricerca in materia di investimenti, non è stata preparata conformemente ai requisiti giuridici volti a promuovere l’indipendenza della ricerca in materia di investimenti e non è soggetta ad alcun divieto che proibisca le negoziazioni prima della diffusione della ricerca in materia di investimenti.

Ricordiamo, prima dell’adesione, di leggere attentamente il prospetto di base, ogni eventuale supplemento, la nota di sintesi, le condizioni definitive e il documento contenente le informazioni chiave (KID) e, in particolare, le sezioni dedicate ai fattori di rischio connessi all’investimento, ai costi e al trattamento fiscale relativi ai prodotti finanziari ivi menzionati reperibili sul sito dell’emittente: Clicca qui.

Per maggiori informazioni, leggere attentamente la pagina relativa alle avvertenze. Clicca qui.