BORSE GLOBALI - Sui minimi da Novembre 2020, pesano Tassi e Super Dollaro

L'MSCI ACWI (acronimo di All Country World Index), che esprime nel modo più sintetico la fotografia delle borse globali, ha chiuso venerdì la quinta settimana negativa delle ultime sei con una perdita del -5%, scivolando su livelli che non vedeva da Novembre 2020.

Settembre si candida con ogni probabilità ad essere il settimo mese negativo dei nove portati a termine nel corso del 2022. Al momento il calo provvisorio è intorno al -8,0%.

Da inizio anno -24,80%. Su questi livelli il 2022 rischia di diventare l'anno peggiore dal 2008, che terminò in caduta del -43%.

Da segnalare, però, che la perdita dell'indice MSCI ACWI si riduce al -12,0% circa, se espressa in Euro, vista la contemporanea forte rivalutazione del Dollaro USA.

Lo scenario di breve è fortemente condizionato da due fattori, conseguenza indiretta della guerra in Ucraina: Tassi in aumento e Dollaro record.

L’Ocse ha confermato le previsioni di crescita economica globale di quest’anno, ma ha rivisto al ribasso quelle sul 2023.

Nel suo aggiornamento di interim dell’Economic Outlook, l’istituto indica +3% di crescita quest’anno e +2,2% sul prossimo, con una revisione al ribasso di 0,6 punti percentuali rispetto alle previsioni di giugno.

In particolare. Per l’Eurozona l’Ocse ha alzato di 0,5 punti percentuali la stima di crescita 2022 al +3,1% ma ha drasticamente tagliato di 1,3 punti percentuali quella sul 2023 a +0,3%. Per la Germania prevede +1,2% nel 2022 e -0,70% nel 2023, con un taglio di 2,4 punti percentuali rispetto alle previsioni di giugno. Sugli Stati Uniti l’Ocse stima una crescita di +1,5% quest’anno, un punto percentuale in meno rispetto a giugno, e +0,5% il prossimo, 0,7 punti percentuali in meno rispetto alle stime pubblicate a giugno.

Riguardo l’Italia, l’Ocse ha rivisto al rialzo le previsioni di crescita di quest’anno, ma ha ridotto quelle sul 2023, rispettivamente a +3,4% del Pil sul 2022 e a 0,4% sul 2023. Nel primo caso si tratta di 0,9 punti percentuali in più rispetto alle previsioni di giugno, mentre sul prossimo anno il valore è stato tagliato di 0,8 punti percentuali.

L’Ocse ha anche rivisto al rialzo le previsioni di inflazione su scala globale. Ora per l’Eurozona stima una inflazione sulla media del 2022 all’8,1%, 1,1 punti percentuali in più rispetto alle previsioni di giugno, e al 6,2% sul 2023, 1,6 punti percentuali in più rispetto alle precedenti previsioni.

Per l’Italia l’Ocse prevede un’inflazione al 7,8% quest’anno e al 4,7% il prossimo, rispettivamente 1,5 e 0,9 punti percentuali in più rispetto alle precedenti previsioni.

L'MSCI ACWI comprende anche le Borse emergenti, mentre l'indice MSCI World, a discapito del termine, comprende solo le borse sviluppate.

Descrizione dell'indice. L'indice MSCI ACWI raggruppa un totale di circa 2.900 azioni di società quotate su 23 mercati sviluppati e 24 mercati emergenti appartenenti a 11 settori diversi. Nell'ultima revisione sono uscite Argentina e Russia.

In esso è rappresentato circa l'85% del totale di ogni mercato. Rispecchia qualcosa come 49,70 trilioni di dollari di asset. Secondo i dati riportati da Bloomberg, il P/E medio stimato è intorno a 16,60x, con un Dividend Yield medio del 2,20%.

La composizione geografica dell'indice MSCI ACWI è evidenziata dalla torta allegata. Al primo posto ci sono gli Stati Uniti, con un peso specifico che negli ultimi anni è cresciuto costantemente. Si consideri che soltanto nel 2017, Wall Street incideva per il 52% del totale. Oggi siamo arrivati a superare il 60%. A livello settoriale, Tech (22,0%), Finanziari (15,0%), Consumer Discretionary e Farmaceutici (12,0% ciascuno) sono i più rappresentati.

Il grado di diversificazione a livello di singole azioni è tale per cui le prime dieci pesano complessivamente poco più del 15% del totale e sono quasi tutte statunitensi. Solo Taiwan Semiconductor non è made in Usa.

Interessante segnalare che nel secondo semestre sono usciti dalla Top Ten due titoli Tecnologici, Meta Platforms (la ex Facebook) e Nvidia (chip), per fare spazio a due titoli della cosiddetta Old Economy: il colosso della cura della persona Johnson & Johnson e il colosso petrolifero Exxon . Dunque, due titoli "Growth" hanno lasciato il posto a due titoli "Value".

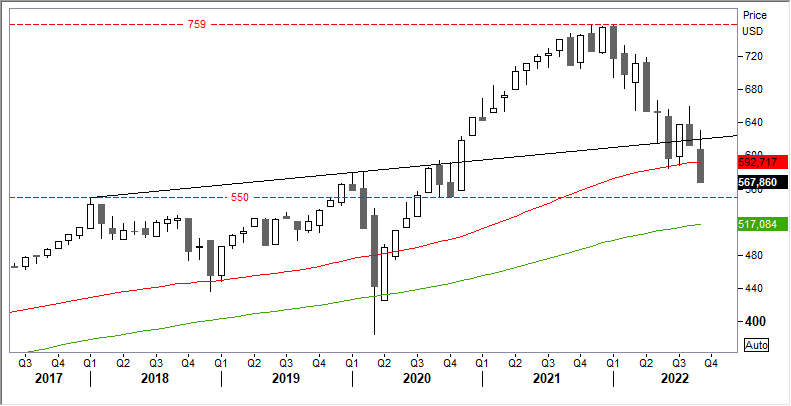

Analisi Tecnica. L'Indice MSCI ACWI (567 punti) è lo specchio più fedele dell'andamento delle principali borse mondiali perchè raccoglie insieme borse sviluppate e borse emergenti. La tendenza di fondo si conferma strutturalmente rialzista. Il picco record è stato toccato lo scorso novembre a 759 punti.

Da allora è in corso una prolungata correzione, che ha incontrato un primo importante sostegno a ridosso della media mobile di lungo periodo passante oggi in area 593 punti. Esattamente su quel livello è scattato il recente tentativo di rimbalzo/assestamento di luglio che, però, non è riuscito ad invertire il downtrend.

Il successivo cedimento di questo livello chiave ha provocato l'accelerazione ribassista tuttora in corso, che potrebbe incontrare un successivo sostegno in area 550 punti.

Operatività. Manteniamo il giudizio positivo di lungo periodo. Per cercare di "risparmiare", visto lo scenario ancora cedente, si può intervenire in due step in area 590 punti e in area 550 punti. Segnali di spinta con il ritorno sopra 650 punti. Eventuale stop loss da applicare in caso di chiusura sotto 545 punti.

Dalla breve analisi svolta sopra risulta evidente che l'indice MSCI World rappresenta, per un piccolo risparmiatore, la soluzione migliore per diversificare al massimo grado gli investimenti azionari. Il mercato mette a disposizione strumenti in grado di riflettere l'andamento delle borse globali. Tra questi:

ETF Spdr Msci Acwi Ucits

Isin: IE00B44Z5B48

Da inizio 2022: -11,80%

L'obiettivo è seguire l'andamento dei mercati azionari dei mercati sviluppati ed emergenti replicando la performance dell'Indice MSCI ACWI, cercando al contempo di minimizzare il più possibile il tracking error tra la performance dell'ETF e quella dell'indice. Valuta di denominazione USD. Non distribuisce dividendi. Leggi il documento KID.

ETF Spdr Msci Acwi Euro Hedged Ucits

Isin: IE00BF1B7389

Da inizio 2022: -21,0%

L'obiettivo dell'ETF è analogo a quello dello strumento precedente con la differenza che il risultato è coperto dal rischio cambio ovvero prende posizione sull'indice senza subire le oscillazioni positive/negative del cross euro/dollaro. Valuta di denominazione è l'EURO. Non distribuisce dividendi. Leggi il documento KID.

Per investire in modo innovativo con un approccio socialmente responsabile è disponibile il seguente:

ETF Franklin LibertyQ Global Equity Sri Ucits

Isin: IE00BF2B0N83

Da inizio 2022: -12,30%

L'ETF investe in titoli a larga e media capitalizzazione di paesi dei mercati sviluppati ed emergenti ritenuti responsabili a livello ambientale e sociale (ESG). Esso si prefigge di replicare l’andamento dell’Indice LibertyQ Global Equity SRI quanto più strettamente possibile. Il Fondo detiene tutti i titoli in una proporzione analoga alla loro ponderazione nell’Indice sottostante. I singoli pesi sono selezionati dall’Indice MSCI AC World SRI utilizzando un processo di selezione multifattoriale trasparente che applica quatto fattori di stili d’investimento (qualità, valore, momentum e bassa volatilità). Commissioni totali annue 0,40%. Non distribuisce dividendi. Valuta di denominazione USD. Valuta di quotazione EURO. Leggi il documento KID.

www.websim.it